최근 5년간 글로벌 화장품 M&A 151조원

해외 기업의 한국기업 인수 50억弗 달해

사모펀드·투자회사, M&A 시장서 활약

-화장품 산업 트렌드 및 동향 자료-

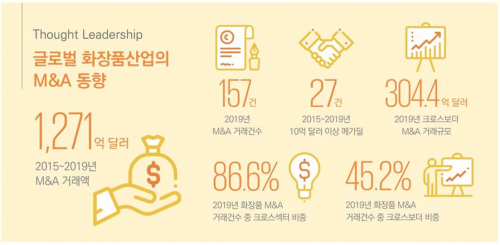

최근 5년간 글로벌 화장품 산업 M&A 거래규모는 1271억 달러(약 151조원)로 지난 2010∼2014년 거래규모(443억 달러) 대비 2.9배가량 증가한 것으로 나타났다. 차세대 성장 동력으로 화장품 산업 M&A에 대한 투자자의 관심이 높아지고 있다는 분석이다.

삼정KPMG(회장 김교태)가 16일 발간한 보고서에 따르면, 최근 10년간 P&G, 유니레버, 로레알, LG생활건강 등 국내외 화장품 거대 기업들이 전략적 투자로 M&A 시장에서 매우 활발한 움직임을 보였다.

지난 2010부터 2019년까지 프랑스 로레알이 41억 달러 규모(33건)의 M&A를 성공적으로 마무리했고, 영국기업 유니레버는 36억 달러 규모의 26개 기업을 사들였다.

국내에서는 LG생활건강이 지난 10년간 M&A에 가장 적극적이었는데 20개 이상 기업을 인수했다. 미국 코티사의 경우 총 인수금액이 약 155억 달러(13건)에 달해 지난 10년간 가장 많은 규모의 M&A 투자를 한 것으로 집계됐다.

최근 5년간 글로벌 화장품 M&A 시장에서 국경을 넘나드는 크로스보더 거래는 연 평균 74건, 177억 달러 규모로 크로스보더 M&A가 활발히 진행됐다는 평가다. 지난해의 경우 크로스보더 M&A 비중이 거래 건수로는 45.2%, 거래 규모로는 89.0%를 기록했다.

이런 가운데 지난 2017년부터 한국 화장품 기업에 대한 해외 기업의 인수 사례가 급격히 늘면서 화장품 크로스보더 M&A 시장에서 한국 기업의 입지가 확대되고 있다.

지난 2010부터 2014년까지 해외 기업이 한국 기업을 인수한 건수는 4건이었으며, 거래 규모는 2억1500만 달러에 불과했지만, 최근 5년 간 한국 기업에 대한 크로스보더 딜은 총 11건으로 50억 달러(미공개 딜 제외)에 이르는 거래규모로 파악됐으며 피인수 국가 순위 8위에 랭크됐다.

화장품산업과 이종산업 간 M&A를 의미하는 크로스섹터 M&A도 주목되고 있다. 최근 5년 동안 화장품 기업을 인수한 업종을 살펴보면 사모펀드(39%), 투자회사(25%), 제약회사(14%), 식음료(5%), 화학(5%), 기타(11%) 등의 순으로 사모펀드와 투자회사가 화장품산업 M&A에서 활약하고 있다. 지난해의 경우 화장품 크로스섹터 M&A는 거래 건수로는 86.6%, 거래 규모로는 79.2%를 차지했다.

화장품산업 M&A는 인디 뷰티 브랜드에 집중되고 있다. 에스티로더는 미국 인디 메이크업 브랜드인 투페이스드를 14만5000만 달러에 인수했으며, 시세이도는 미국 인디 스킨케어 브랜드 드렁크엘리펀트를 8억4500만 달러에 인수했다. 로레알은 2018년 한국의 인디 뷰티 브랜드 3CE를 보유한 난다의 지분 100%를 인수했다.

이 밖에 보고서는 전세계적으로 환경오염과 전염병 확산 등으로 코스메슈티컬 등의 고스펙 화장품에 집중되고 있어 코스메슈티컬 브랜드의 M&A가 활발히 진행되고 있으며, 온오프라인 고객경험 강화와 개인 맞춤형 화장품 제조 기술 확보를 목적으로 뷰티테크 기업 인수에도 관심이 쏠리고 있다고 분석했다.

박관종 삼정KPMG 소비재산업본부 상무는 "코로나19가 장기화되면서 국내 화장품 기업은 무엇보다 지속가능한 수익 창출이 중차대한 시점을 맞이했다"고 언급했다.

박 상무는 그러면서 "국내 화장품 기업들이 포스트 코로나 시대의 생존을 넘어 성장하기 위해서는 소비자 경험을 강화할 수 있는 유통채널 확대 및 해외시장 다변화와 함께, 저평가된 M&A 대상을 탐색하고, 성장성 높은 브랜드 확보를 통해 포트폴리오를 다양화해야 할 필요가 있다"고 밝혔다.